Kdo potřebuje daňový domicil?

Kdo vydává daňový domicil

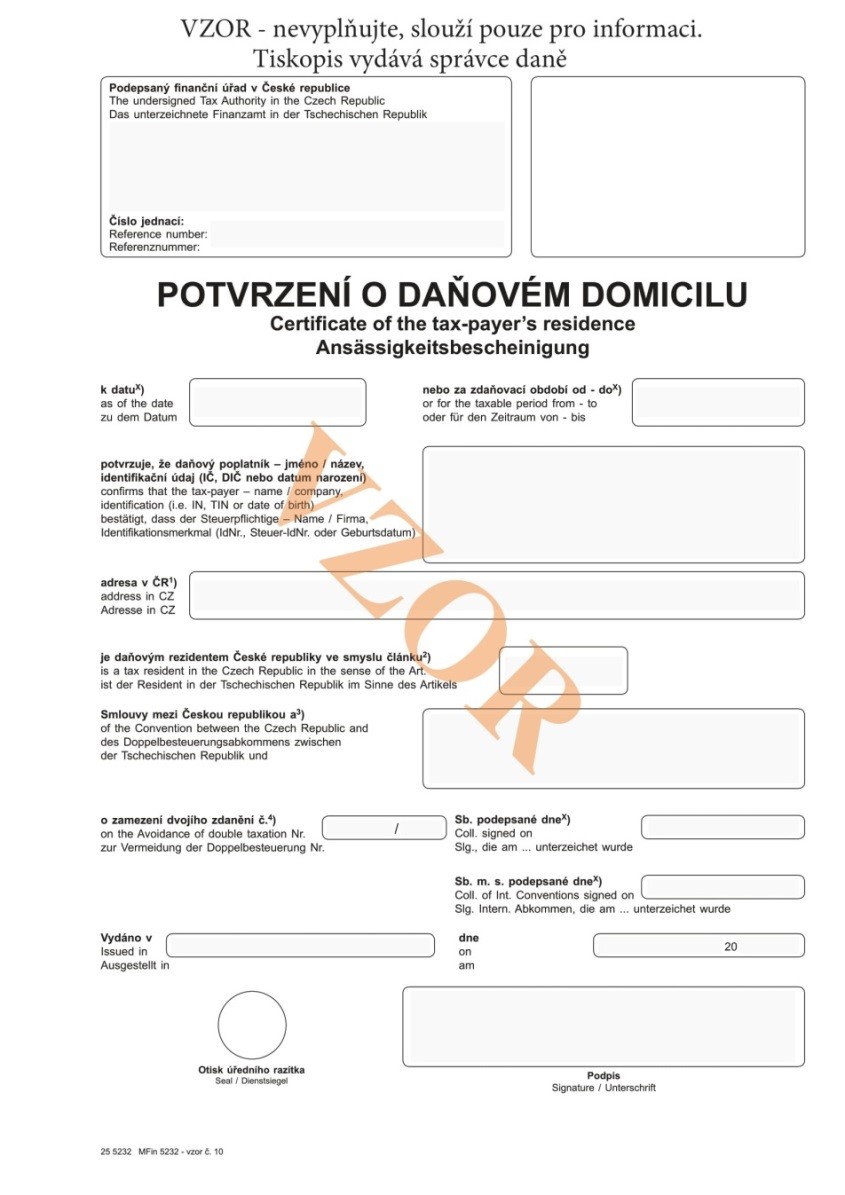

Potvrzení o daňovém domicilu vydává příslušný finanční úřad na základě žádosti. Žádost lze sepsat volnou formou a je potřeba uvést následující: Zda žádáte o vydání potvrzení ke konkrétnímu datu či zpětně za zdaňovací období nebo jeho část.

Archiv

Jak prokázat daňový domicil

Potvrzení o tom, že příslušná fyzická osoba je rezidentem České republiky, vydávají pouze české finanční úřady zejména na tiskopisu „Potvrzení o daňovém domicilu“ (tiskopis MF ČR č. 25 5232 MFin 5232). Za vydání citovaného potvrzení o daňovém domicilu se platí správní poplatek ve výši 100 Kč.

Archiv

Kde dostanu daňový domicil

Potvrzení o daňovém domicilu na základě vyplněné žádosti je třeba získat na Finančním úřadě České republiky u místně příslušného správce daně. Ke kterému územnímu pracovišti patříte, lehce zjistíte. Stačí zadat na stránkách finanční správy PSČ či název vašeho bydliště či sídla.

Archiv

Jak dlouho platí daňový domicil

Délka pobytu, po jejímž uplynutí může být osoba považována za daňového rezidenta, se může v jednotlivých státech lišit, obvykle však činí 183 dnů v příslušném daňovém roce. Rezident má daňovou povinnost vztahující se na celosvětové příjmy, tj. příjmy plynoucí ze zdrojů na území jiných států.

Archiv

Co je to daňový domicil

Co je daňový domicil

Určuje, velmi zjednodušeně řečeno, do které země dotyčná osoba z hlediska daní přísluší. Ta se pak stává v dotyčné zemi tzv. daňovým rezidentem. Stále častější jsou případy, kdy dotyčná osoba má sice trvalé bydliště v jednom státě, za prací se však vydala do jiné země.

Co je to domicil

Domicil (z lat. domicilium, od domi colium, bydlení v domě) znamená obecně bydliště, místo stálého pobytu fyzické osoby nebo sídlo právnické osoby, případně trvalé bydliště osoby v určitém státě. Ve starších společnostech byl domicil důležitým údajem o každém člověku, s rostoucí mobilitou ztrácel na významu.

Jak zdanit příjmy z Rakouska

Příjmy rakouských zaměstnanců jsou zdaňovány sazbou daně od 0% – 55%. Výše sazby daně závisí od hrubých příjmů. Do výšky 11 000 € základu daně je příjem od daně osvobozen. Pokud je tedy váš základ daně nižší než 11 000 €, nemáte povinnost podat daňové přiznání.

Co je potvrzení o daňovém domicilu

Toto potvrzení je vyžadováno zahraniční daňovou správou např. pro účely čerpání daňových zvýhodnění ve státě zdroje příjmů, proto tato potvrzení odpovídají svojí podstatou potvrzení o daňovém rezidentství (domicilu) ČR.

Jak se vyhnout dvojího zdanění

Základním klíčem k tomu, jak se vyhnout dvojímu zdanění je podnikat v zemi, se kterou má Česká republika smlouvu o zamezení dvojího zdanění, a tato smlouva je již účinná (skutečně se již aplikuje), protože pokud smlouva vůbec neexistuje, je nutno v každém případě zaplatit daň dvakrát.

Jak dlouho trvá vrácení dani z Rakouska

Za jak dlouho obdržím vrácení přeplatku daní Proces vrácení daňového přeplatku trvá průměrně 5 až 7 měsíců od chvíle, kdy byly veškeré dokumenty a informace zaslány na rakouský daňový úřad.

Jak prokázání daňového rezidentství

Je-li fyzická osoba považována za rezidenta ČR z důvodu jejího bydliště na území ČR dle ustanovení § 2 odst. 2 ZDP, prokazuje se tato skutečnost zejména platným průkazem totožnosti.

Jak funguje dvoji zdaneni

ekonomické dvojí zdanění. K tomu dochází, když firma zdaní svůj zisk 19% sazbou daně z příjmů právnických osob a následně jej rozdělí mezi akcionáře nebo společníky, kteří jsou fyzickými osobami. Dividendy či podíly na zisku podléhají dalšímu zdanění – dani z příjmů fyzických osob – se sazbou 15 %.

Co je metoda vynětí s výhradou progrese

Metoda vynětí dělíme na vynětí úplné nebo na vynětí s výhradou progrese. Tato metoda umožňuje vynětí zahraničních příjmů, které byly již zdaněny v zahraničí. To znamená, že příjem ze zahraničí se vůbec do nezahrne do daňového základu.

Jak zjistím že mám přeplatek na dani

Informaci o existenci přeplatku je možné zjistit přihlášením se do Online finančního úřadu, např. prostřednictvím bankovní identity nebo datové schránky, popřípadě u svého místně příslušného správce daně. Pokud vám takový přeplatek vznikl, doporučujeme požádat o jeho převedení na jinou daň, nebo o jeho vrácení.

Kdy mi vrátí přeplatek na dani

Jak je to s vracením přeplatků na dani z příjmů Obecně platí, že správce daně začíná vyplácet peníze až od 3. dubna 2023. Pro vrácení přeplatku na dani je totiž stanovena třicetidenní lhůta, která se počítá od okamžiku, kdy uplyne deadline pro podání daňového přiznání.

Kdy dostanu přeplatek na dani

Obecně platí, že správce daně začíná vyplácet peníze až od 3. dubna 2023. Pro vrácení přeplatku na dani je totiž stanovena třicetidenní lhůta, která se počítá od okamžiku, kdy uplyne deadline pro podání daňového přiznání.

Kdy dostanu preplatek za daně

Vracení přeplatku na dani z příjmů

Přeplatky se začínají zpracovávat a vyplácet až po lhůtě pro podání přiznání (do 30 dnů, tj. po 3. dubnu 2023), a to platí i pro poplatníky, kteří podali daňové přiznání v předstihu.

Kdo vyplácí přeplatek na dani

Obecně platí, že správce daně začíná vyplácet peníze až od 3. dubna 2023. Pro vrácení přeplatku na dani je totiž stanovena třicetidenní lhůta, která se počítá od okamžiku, kdy uplyne deadline pro podání daňového přiznání.